TasfotoNL

Beleggingsthesis: Hoewel ABN AMRO een stijging van de netto rentebaten zou kunnen zien als gevolg van hogere rentetarieven, zou een daaropvolgende daling van de vraag naar woninghypotheken een van de risicofactoren kunnen zijn.

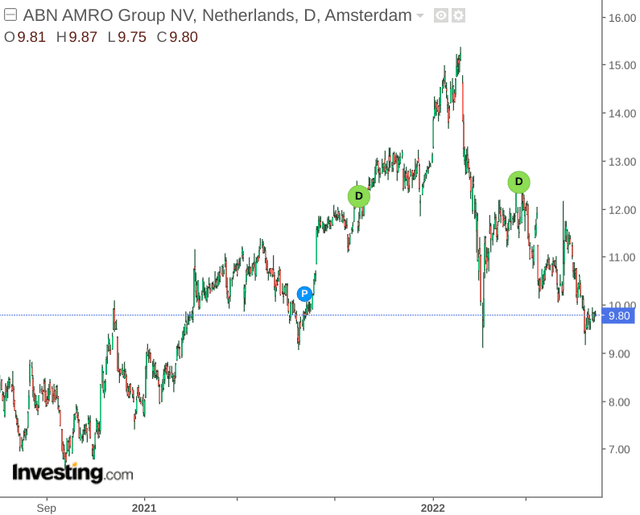

Nederlandse bank ABN AMRO Bank NV (OTCPK: AAVMY) daalde dit jaar in de aandelenkoers – als gevolg van een steeds moeilijker wordende macro-economische situatie.

Investing.com

Het doel van dit artikel is om te beoordelen of ABN AMRO vanaf hier een hernieuwde stijging kan zien.

moderne uitvoering

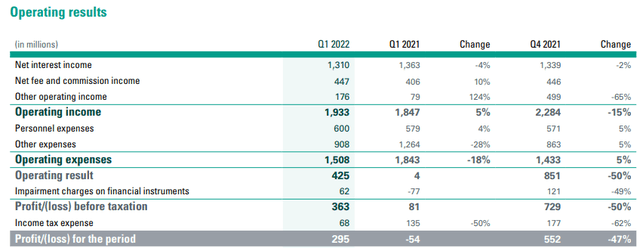

In vergelijking met het voorgaande kwartaal zien we dat Eerste kwartaal 2022 Het zag een aanzienlijke daling van het bedrijfsresultaat en een stijging van de bedrijfskosten.

ABN AMRO Kwartaalbericht: Q1 2022

We zien echter dat de nettorentebaten vanaf het vierde kwartaal van 2021 slechts marginaal zijn gedaald, terwijl de nettoprovisie-inkomsten een marginale stijging lieten zien. Andere bedrijfsopbrengsten zagen het grootste deel van de daling, een daling van 65%.

Met name de nettorentebaten waren in het eerste kwartaal van 2022 goed voor bijna 70% van de totale bedrijfsopbrengsten. Als zodanig zal de winstgevendheid worden bepaald door de mate waarin de rente in Europa stijgt in een poging de inflatie te bestrijden. De referentierente in Nederland is momenteel vastgesteld op 0,5% – Maar dit zou nog verder oplopen als de ECB het nodig acht om verdere renteverhogingen door te voeren.

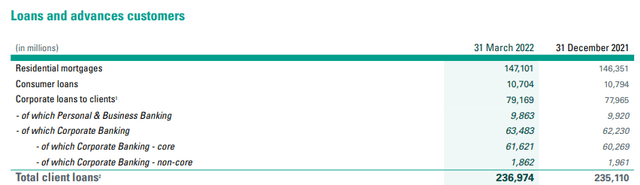

Daarnaast kunnen we ook opmerken dat leningen voor residentieel vastgoed in maart 2022 62% van de totale leningen aan klanten uitmaakten.

ABN AMRO Kwartaalbericht: Q1 2022

De woningmarkt in Nederland vertoont de eerste tekenen van vertraging. dat het genoemd De gemiddelde hypotheekomvang wordt kleiner doordat een hogere rente de bereidheid van potentiële huiseigenaren om een nieuwe woning te kopen begint te verminderen.

Dus hoewel de nettorente-inkomsten zullen stijgen naarmate de rente stijgt, kan dit worden gecompenseerd door een daaropvolgende daling van de hypotheekvraag.

ergens naar uitkijken

Met ABN AMRO Q2 2022 Resultaten Op 10 augustus zullen de netto rentebaten waarschijnlijk speciale aandacht krijgen van beleggers. Hoewel de renteverhoging zich nog in de beginfase bevindt, zullen beleggers waarschijnlijk op zoek gaan naar bewijs dat ABN AMRO de nettorente-inkomsten nog kan verhogen als gevolg van dergelijke renteverhogingen. Vooral als de vraag naar woninghypotheken fors daalt, kunnen beleggers dit als een slecht teken zien, omdat het de mate waarin ABN AMRO kan profiteren van hogere tarieven sterk zal beperken.

Bovendien, als we kijken naar de loan-to-asset-ratio van het bedrijf, kunnen we zien dat deze iets lager is dan in het voorgaande kwartaal.

| december 2021 | maart 2022 | |

| leningen en voorschotten banken | 2801 | 3642 |

| Leningen en voorschotten klanten | 258251 | 258685 |

| totale activa | 399113 | 421495 |

| verhouding lening tot activa | 65,41% | 62,24% |

Bron: Cijfers uit ABN AMRO Kwartaalbericht: Eerste Kwartaal 2022. De loan-to-asset ratio is berekend door de auteur.

In de toekomst – een verdere daling van deze trend (mits de totale activa blijven toenemen) kan als bemoedigend worden beschouwd – omdat het de afhankelijkheid van de bank van leningen om de groei te financieren vermindert. Het zal de bank ook een diversificatie van de netto rentebaten bieden en de impact van een mogelijke daling van de hypotheekvraag als gevolg van hogere rentetarieven verminderen.

Anderzijds kan een verlaging van deze ratio ook de kans verkleinen dat de bank in de toekomst profiteert van hogere tarieven.

conclusie

Concluderend kan ik zeggen dat mijn algemene mening over ABN AMRO is dat hoewel de daling van het bedrijfsresultaat in het voorgaande kwartaal en de macro-economische omstandigheden de aandelen onder druk hebben gezet, het toekomstige pad grotendeels afhangt van de vraag of de vraag naar woninghypotheken in deze omgeving kan blijven groeien. . Als hogere rentetarieven potentiële kopers ontmoedigen, kan de groei van de nettorente-inkomsten stoppen.

Bovendien zullen beleggers waarschijnlijk kijken naar de verhouding tussen leningen en activa. Hoewel een hogere loan-to-asset-ratio passender zou zijn in een omgeving met hogere rentetarieven (waar de bank kan profiteren van hogere rentetarieven), zou groei van niet-rentedragende inkomstenbronnen ook welkom zijn, aangezien dit de blootstelling aan woninghypotheken vermindert.

Over het algemeen zullen de komende kwartaalresultaten een goede richtlijn zijn voor het toekomstige traject van dit aandeel.