(Bloomberg) — Winsten en verliezen worden meestal niet gezien als een overweging voor centrale banken, maar de snelgroeiende rode inkt bij de Federal Reserve en veel collega’s dreigt niet meer dan een boekhoudkundige rariteit te worden.

Meest gelezen van Bloomberg

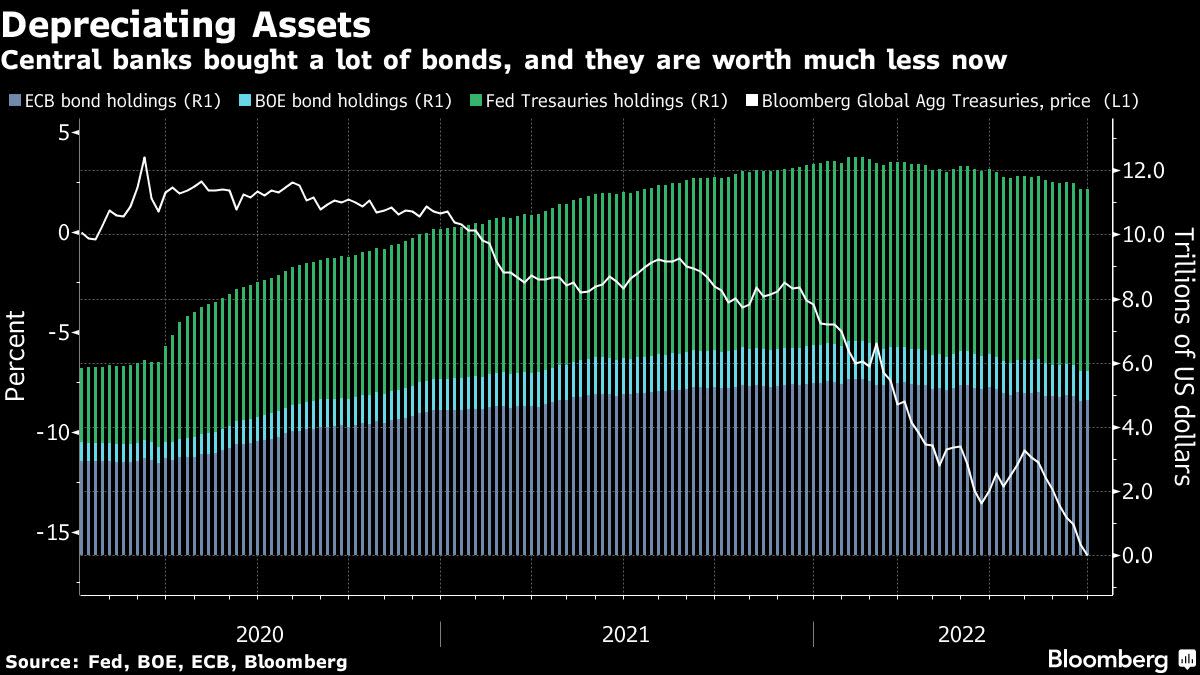

De obligatiemarkt lijdt onder de ergste uitverkoop in een generatie, als gevolg van hoge inflatie en scherpe renteverhogingen door centrale banken. Dalende obligatiekoersen betekenen op hun beurt papierverliezen op enorme posities die de Federal Reserve en anderen de afgelopen jaren hebben opgebouwd tijdens reddingsoperaties.

Het verhogen van de rente houdt ook in dat centrale banken meer rente betalen over de reserves die commerciële banken bij hen plaatsen. Dit dreef de Fed tot operationele verliezen, waardoor er een gat ontstond dat uiteindelijk van de Schatkist zou kunnen eisen dat het dit opvult door middel van schuldverkopen. De Britse Schatkist bereidt zich al voor om het verlies in de Bank of England goed te maken.

De Britse stap wijst op een fundamentele verschuiving in landen, waaronder de Verenigde Staten, waar centrale banken niet langer een significante bijdrage leveren aan de overheidsinkomsten. Volgens Amherst Pierpont Securities LLC zal het Amerikaanse ministerie van Financiën een “verbazingwekkende ommezwaai” zien, van het ontvangen van ongeveer $ 100 miljard vorig jaar van de Federal Reserve tot een potentieel jaarlijks verlies van $ 80 miljard tegen het einde van het jaar.

Boekhoudkundige verliezen dreigen de kritiek aan te wakkeren op de programma’s voor het kopen van activa die zijn ondernomen om markten en economieën te redden, meest recentelijk toen Covid-19 grote delen van de wereldeconomie in 2020 stil legde. in de onafhankelijkheid van monetaire beleidsmakers of het beperken van de stappen die ze kunnen nemen in de volgende crisis.

zei Jerome Hegele, hoofdeconoom bij Swiss Re, die eerder voor de centrale bank van Zwitserland werkte.

De volgende figuren tonen de bandbreedte van operationele verliezen of balansverliezen die nu worden gerealiseerd:

-

De transfers van de Fed naar de Amerikaanse schatkist bedroegen op 19 oktober $ 5,3 miljard negatief – een scherp contrast met de positieve cijfers die recentelijk eind augustus werden waargenomen. Het negatieve getal is de schuldbekentenis die wordt terugbetaald met eventuele toekomstige inkomsten.

-

De Reserve Bank of Australia boekte een boekhoudkundig verlies van A $ 36,7 miljard ($ 23 miljard) voor de 12 maanden tot juni, waardoor het negatief was A $ 12,4 miljard.

-

De gouverneur van De Nederlandse Bank, Klaas Knott, waarschuwde vorige maand dat hij voor de komende jaren cumulatieve verliezen van rond de 9 miljard euro (8,8 miljard dollar) verwacht.

-

De Zwitserse Nationale Bank rapporteerde een verlies van 95,2 miljard frank ($ 95 miljard) voor de eerste zes maanden van het jaar toen de waarde van haar buitenlandse valutaposities kelderde – de slechtste prestatie in de eerste helft sinds de oprichting in 1907.

Terwijl voor een ontwikkelingsland verliezen in de centrale bank het vertrouwen kunnen ondermijnen en kunnen bijdragen aan een massale exodus van kapitaal, is dit soort geloofwaardigheidsproblemen niet waarschijnlijk voor een rijk land.

Zoals Seth Carpenter, hoofdeconoom van Morgan Stanley en voormalig functionaris van het Amerikaanse ministerie van Financiën, zei: “De verliezen hebben geen materiële invloed op hun vermogen om het monetaire beleid op korte termijn te beheren.”

“We denken niet dat we zijn beïnvloed door ons vermogen om te handelen”, zei Michael Bullock, vice-gouverneur van de Reserve Bank of Australia, in antwoord op een vraag vorige maand over de negatieve aandelenpositie van de RBA. Immers: “We kunnen geld creëren. Dat hebben we gedaan toen we obligaties kochten.”

Maar er kunnen nog steeds consequenties zijn. Centrale banken zijn al politiek geladen instellingen geworden nadat ze, naar eigen zeggen, er het afgelopen jaar of langer niet in waren geslaagd te anticiperen op en snel te handelen tegen opkomende inflatie. Verliezen maken voegt nog een attractie toe aan contant geld.

Gevolgen voor de Europese Centrale Bank

Voor de Europese Centrale Bank komt het potentieel voor toenemende verliezen na jaren van het kopen van staatsobligaties, ondanks de bedenkingen van conservatieve functionarissen die beweren dat ze de grenzen tussen monetair en fiscaal beleid hebben vervaagd.

Nu de inflatie stijgt tot vijf keer de doelstelling van de ECB, neemt de druk toe om obligaties te dumpen – een proces dat kwantitatieve verkrapping wordt genoemd en waarop de ECB zich momenteel voorbereidt, zelfs nu de economische vooruitzichten verduisteren.

“Hoewel er geen duidelijke economische beperkingen zijn voor aanhoudende verliezen van centrale banken, bestaat de kans dat deze politieke beperkingen voor de ECB worden”, aldus de economen van Goldman Sachs Group, George Cole en Simon Fresenet. Vooral in Noord-Europa zou het ‘de discussie over kwantitatieve verkrapping kunnen aanwakkeren’.

President Christine Lagarde gaf geen indicatie dat het QT-besluit van de ECB zou worden ingegeven door de mogelijkheid van verliezen. Ze vertelde de wetgevers in Brussel vorige maand dat winst maken geen deel uitmaakt van het werk van de centrale banken, en drong erop aan dat het bestrijden van inflatie het “enige doel” van beleidsmakers blijft.

Bank of Japan, Federal Reserve

De Bank of Japan blijft voorlopig gescheiden, aangezien zij de rente niet heeft verhoogd en nog steeds een negatief tarief berekent op een deel van de bankreserves. Maar dingen kunnen veranderen als gouverneur Haruhiko Kuroda in april aftreedt en zijn opvolger geconfronteerd wordt met historisch hoge inflatie.

Wat de Fed betreft, hebben de Republikeinen zich in het verleden verzet tegen haar praktijk om rente te betalen over overtollige bankreserves. Het Congres verleende die bevoegdheid al in 2008 om de Fed te helpen de rentetarieven onder controle te houden. Nu de Fed nu verliezen lijdt en de Republikeinen waarschijnlijk ten minste één Kamer van het Congres zullen controleren bij de tussentijdse verkiezingen van november, kan het debat weer de kop opsteken.

De ommekeer van de Fed zou bijzonder opmerkelijk kunnen zijn. Na in 2021 tot $ 100 miljard aan de schatkist te hebben betaald, zou het op jaarbasis meer dan $ 80 miljard kunnen verliezen als beleidsmakers de rente in november met 75 basispunten en in december met 50 basispunten verhogen – zoals de markten verwachten – Stephen Stanley schattingen, hoofdeconoom bij Amherst Pierpont.

Zonder de inkomsten van de Federal Reserve moet de Schatkist dan meer schulden aan het publiek verkopen om de overheidsuitgaven te financieren.

“Dit is misschien te vaag om op de publieke radar te komen, maar een populist kan het verhaal verdraaien op een manier die niet goed past bij de Federal Reserve”, schreef Stanley deze maand in een notitie aan klanten.

– Met de hulp van Garfield Reynolds.

(Voegt een verwijzing naar de Bank of Japan toe na de ondertitel “BOJ, Fed.”)

Bloomberg Businessweek meest gelezen

© Bloomberg LP 2022

‘Webgeek. Wannabe-denker. Lezer. Freelance reisevangelist. Liefhebber van popcultuur. Gecertificeerde muziekwetenschapper.’